Статью подготовили специалисты образовательного сервиса Zaochnik.

Дебиторская задолженность: анализ и структура

Содержание:

Состав дебиторской задолженности

Дебиторская задолженность, отражаемая в бухгалтерском балансе отечественных предприятий, включает 2 вида данных:

- Задолженность, ожидаемые платежи по которой происходят более, чем через год после наступления отчетной даты;

- Задолженность, платежи по которой ожидаются в течение года после наступления отчетной даты.

На размер дебиторской задолженности напрямую влияет:

- общие объемы продаж предприятия;

- условия расчета с дебиторами;

- покупательская платежная дисциплина;

- политика взыскания дебиторской задолженности (чем больше активность взыскания, проявленная предприятием, тем меньше остатки дебиторской задолженности и выше ее качество);

- состояние бухгалтерского учета, обоснованная инвентаризация, эффективная система внутреннего контроля;

- качественный анализ дебиторской задолженности, включая последовательное использование его результатов.

Показатели баланса характеризуют в общем виде изменение объема дебиторской задолженности за год. Состав дебиторской задолженности при внутреннем анализе включает информацию аналитического учета: суммы по журналам-ордерам, а также заменяющих их ведомостей учета расчетов с поставщиками, покупателями, заказчиками, подотчетными лицами и другими дебиторами.

Цели и задачи анализа дебиторской задолженности

Оценка и анализ дебиторской задолженности преследуют несколько целей:

- оценить платежную дисциплину заказчиков и покупателей;

- проанализировать состояние рисков дебиторской задолженности и степень вероятности возврата долга;

- выявить в составе дебиторки обязательства, которые маловероятны для взыскания;

- разработать политику кредитования покупателей, которая направлена на ускорение расчетов и минимизацию риска неплатежа (в процессе внутреннего анализа).

Анализ состава и структуры дебиторской задолженности ставит перед собой следующие задачи:

- анализировать состояние дебиторской задолженности;

- сформировать аналитическую информацию, которая позволяет проводить контроль дебиторской задолженности;

- определять реальную стоимость дебиторской задолженности при условии меняющейся покупательной способности денег;

- обосновать условия предоставления кредита для отдельных покупателей;

- контроль соответствия условий предоставления кредита покупателю и получение коммерческого кредита от поставщиков;

- прогноз инкассации дебиторской задолженности.

Анализ дебиторской задолженности: таблица

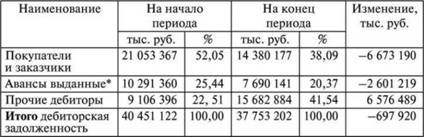

Для того, чтобы проанализировать структуру дебиторской задолженности мы воспользуемся таблицей 1.

Таблица 1. Структура дебиторской задолженности

* по данным предприятия эта статья включает аванса, которые выдаются под внеоборотные активы.

Из таблицы мы видим, что структура дебиторской задолженности имеет в большей мере задолженность покупателей. Тем не менее, на конец рассматриваемого периода ее доля уменьшается с до . Наряду с этим наблюдается рост задолженности по оплате прочих дебиторов (с до ). При учете того, что данная статья обладает сложным и неоднородным характером, необходимо выяснение ее состава. В соответствии с раскрываемой предприятием информацией самыми существенными статьями прочей дебиторской задолженности можно считать “Расчеты с бюджетом и внебюджетными фондами”, “Расчеты по процентным начислениям” и “Расчеты по переуступке прав требований”.

Анализируя процесс погашения дебиторской задолженности (ДЗ), необходимо использовать несколько показателей.

Доля в общей сумме активов:

Здесь — доля задолженности в активах,

— сумма дебиторской задолженности,

— сумма активов предприятия.

Доля в сумме оборотных активов:

Здесь — сумма оборотных активов.

Период оборота :

Здесь — длительность рассматриваемого периода в днях.

Доля сомнительной задолженности в составе :

Здесь — сумма сомнительной дебиторской задолженности.

С помощью использования этой формулы характеризуется качественная составляющая дебиторской задолженности, а его использование обусловлено внутренним анализом дебиторской задолженности. Если данный показатель растет, то можно говорить о снижении ликвидности.

Отношение к объему продаж вычисляется с помощью коэффициента дебиторской задолженности:

Примером использования этой формулы может быть вычисление суммы неоплаченного товара, которая приходится на каждый рубль продаж.

Схема вычисления периода погашения дебиторской задолженности осуществляется таким образом:

Здесь — длительность периода в днях.

С помощью этого показателя заинтересованные лица проводят оценку периода, за который погашается в среднем.

Важной информацией для анализа надежности являются сведения о доле просроченной дебиторки в составе общей задолженности. Внешние аналитики чаще всего осуществляют анализ посредством привлечения данных пояснительной записки.

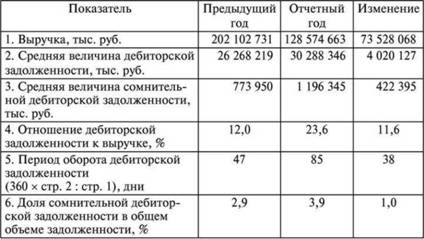

Анализируемую компанию также можно рассмотреть на примере расчета показателей, которыми характеризуется дебиторская задолженность. Данные расчета представлены в таблице 2.

Данные таблицы показывают, что состояние расчетов с дебиторами ухудшилось, если сравнивать с прошлым годом. Средний срок погашения выплат по дебиторской задолженности увеличился на дней, что отражает замедление оборачиваемости. Динамику коэффициента также можно считать показательной, поскольку она говорит об отношении дебиторской задолженности к сумме выручки. Например, если в прошлом периоде на рубль проданного товара приходилось копеек неоплаченного товара, то в рассматриваемом периоде данная сумма выросла на копеек. Это отражает увеличение периода погашения .

Таблица 2. Анализ дебиторской задолженности

Особое внимание при исследовании долговой ситуации следует обратить на минимизацию качества задолженности. В сравнении с прошлым периодом часть сомнительной увеличилась на и стала составлять от общей суммы .

Для управления ликвидностью предприятия в его финансовом положении необходима группировка, как дебиторской, так и кредиторской задолженности по срокам их оплаты.

Проведем анализ по данным таблицы 3.

Рассматриваемое предприятие имеет в большей степени задолженность (), которая подлежит погашению в течение дней. Наряду с этим срок погашения более обязательств по выданным авансам более полугода.

Таблица 3. по срокам наступления платежа.

В результате анализа дебиторской задолженности, можно увидеть картину состояния расчетов предприятия,обращая внимание на задолженность длительного срока погашения. Помимо этого, анализ позволяет составлять прогноз поступления денежных средств.

Навигация по статьям